新書推薦:

《

中国摄影 中式摄影的独特魅力

》

售價:NT$

4998.0

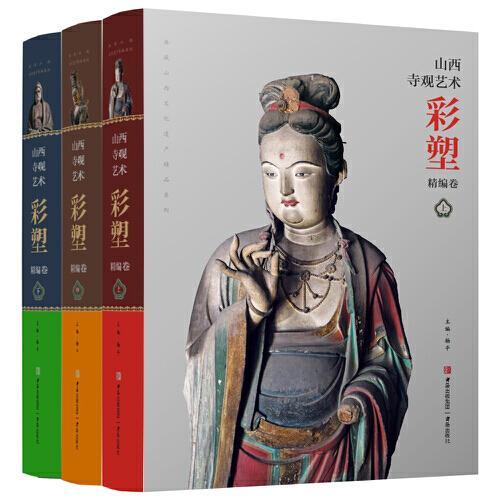

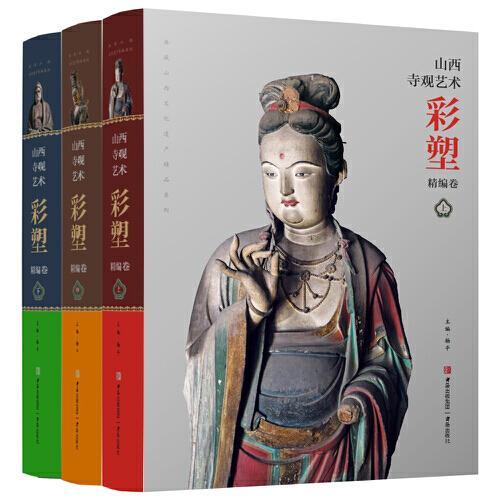

《

山西寺观艺术彩塑精编卷

》

售價:NT$

7650.0

《

积极心理学

》

售價:NT$

254.0

《

自由,不是放纵

》

售價:NT$

250.0

《

甲骨文丛书·消逝的光明:欧洲国际史,1919—1933年(套装全2册)

》

售價:NT$

1265.0

《

剑桥日本戏剧史(剑桥世界戏剧史译丛)

》

售價:NT$

918.0

《

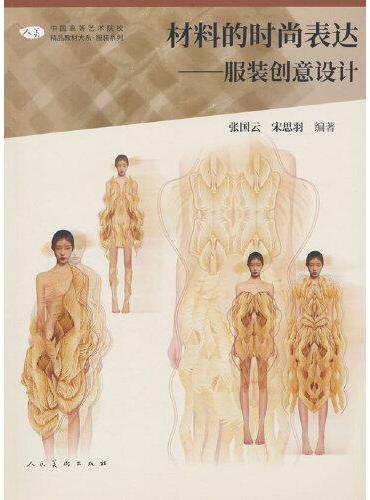

中国高等艺术院校精品教材大系:材料的时尚表达??服装创意设计

》

售價:NT$

347.0

《

美丽与哀愁:第一次世界大战个人史

》

售價:NT$

653.0

|

| 編輯推薦: |

图书特色

●突出应用型本科定位

本书立足于培养应用型经济管理人才,对应用型本科院校财税理论与实务结合的尺度掌握合理。本书理论讲授适度,突出基础知识和基本理论,并在此基础_上增加例题、案例,以及配套习题,还适量添加图表进行数据分析,可以帮助学生达到学有所用的目的。

● 教材结构特色鲜明

本书分为财政篇与税收篇。财政篇按照“财政概述一-财政支出一财政收入一国家预算一财政政策”的主线编写;税收篇主要按照征税类别编写。

内容紧跟财税前沿本书注重借鉴和吸收国内外财政税收领域的新近研究成果和新近政策法规,内容新颖。截至2024年本书出版前,财税实践中的很多新法规、新问题、新案例、新数据等都在本书中得到体现。

● 课程思政融入适度

本书中的案例分析基本结合我国财税改革及取得的成就加以阐述,注重宣传中国财税在支持经济发展及宏观调控方面的成就。

● 免费共享海量教学资源

本书配有完整的教学视频、PPT教学课件、习题及参考答案、代表性案例、模拟试题,便于教师组织教学,实施教学改革,同时方便学生课堂学习和课下巩固知识。

|

| 內容簡介: |

《财政与税收(第七版)(微课版)》全面准确地阐述财政与税收的基本原理,分为财政篇和税收篇。财政篇包括财政概论、财政支出、财政收入、国债原理与制度、国家预算及预算管理体制、财政平衡与财政政策。税收篇包括税收原理、税收制度与税收管理制度、货物和劳务税、所得税、财产税、行为税、国际税收。

《财政与税收(第七版)(微课版)》着眼于重点培养应用型经管类人才的财税实践技能,探索应用型经管类人才培养所需的财税知识体系。全书用较大篇幅重点介绍实际工作中经常用到的税收知识,具有极强的应用性和实用性。本书内容新颖,体现了截至2024年本书出版前财税实践中的很多新法规、新案例、新数据等。

《财政与税收(第七版)(微课版)》既可用作经济管理类和公共管理类本科生的教材,也可用作其他相关人员的教材或参考读物。

《财政与税收(第七版)(微课版)》配套的教学资源极其丰富,在国内率先推出的微课视频,连同在既往各版次基础上不断完善的电子课件、习题和答案、案例素材、模拟试题和答案、教学大纲,能够充分满足教学需要。以上教学资源可以到http://www.tupwk.com.cn/downpage网站下载,也可通过扫描前言中的二维码获取,教学视频通过扫描前言中的二维码即可观看。

|

| 目錄:

|

第一章 财政概论 2

第一篇 财政篇

第一节 财政及其特征 2

一、从财政现象谈起 2

二、财政的产生和发展 3

三、财政的一般概念 5

四、公共财政的基本特征 7

第二节 政府与市场 8

一、效率与公平 8

二、资源配置的两种方式 10

三、市场失灵及其表现 10

四、政府失灵及其表现 12

五、政府与市场的基本分工 14

第三节 财政的职能 14

一、资源配置职能 15

二、收入分配职能 17

三、经济稳定职能 18

第二章 财政支出 25

第一节 财政支出概述 26

一、财政支出的含义、原则和分类 26

二、财政支出范围与财政支出规模 33

三、财政支出效益分析 36

第二节 购买性支出 37

一、消费性支出 37

二、投资性支出 39

三、政府采购 42

第三节 转移性支出 46

一、社会保障支出 47

二、财政补贴 52

三、税收支出 54

第三章 财政收入 63

第一节 财政收入概述 63

一、财政收入的含义 63

二、财政收入分类的依据 64

三、财政收入的分类 65

第二节 财政收入规模 68

一、财政收入规模的含义 68

二、财政收入规模的衡量指标 68

三、影响财政收入规模的因素 69

四、我国财政收入规模分析 72

第三节 财政收入结构 75

一、财政收入分项目构成 75

二、财政收入所有制构成 75

三、财政收入部门构成 76

第四章 国债原理与制度 81

第一节 国债概述 81

一、国债的含义与特征 81

二、国债的种类 83

三、国债的功能 85

四、国债的产生与发展 86

第二节 国债发行与偿还 88

一、国债的发行 88

二、国债的偿还 92

第三节 国债负担及国债管理 94

一、国债负担的基本内容 94

二、国债负担的数量界限 95

三、国债管理 98

第四节 国债市场及其功能 99

一、国债市场 99

二、国债市场的功能 101

三、国债市场的对外开放 102

第五章 国家预算及预算管理体制 108

第一节 国家预算 108

一、国家预算的含义、原则和组成 108

二、国家预算的分类 111

三、政府预算过程 116

四、我国国家预算的改革 118

第二节 预算管理体制 121

一、预算管理体制的含义和内容 121

二、我国预算管理体制的形式 122

三、我国现行的预算管理体制 123

第六章 财政平衡与财政政策 133

第一节 财政平衡 134

一、财政平衡的概念 134

二、财政收支不平衡的原因 135

三、财政赤字(或结余)的计算方法 137

四、财政平衡与社会总供求平衡 138

第二节 财政政策 139

一、财政政策目标 139

二、财政政策工具 141

三、财政政策的类型 143

四、财政政策的传导机制和效应 145

五、财政政策与货币政策的配合 146

第二篇 税收篇

第七章 税收原理 170

第一节 税收概述 170

一、税收的基本概念 170

二、税收的特征 172

三、税收的分类 173

第二节 税收原则 175

一、税收原则主要观点阐述 175

二、现代西方税收原则 177

三、我国社会主义市场经济中的税收原则体现 180

第三节 税收负担与税负转嫁 180

一、税收负担 180

二、税负转嫁 183

第四节 税收效应 189

一、税收宏观作用机制 189

二、税收微观作用机制 190

第八章 税收制度与税收管理制度 195

第一节 税收制度 195

一、税收制度的内涵 195

二、税收制度的要素 196

三、税收制度的类型 198

四、税收制度的发展 199

五、税制结构 201

第二节 税收管理制度 205

一、税收管理制度的概念及分类 206

二、税收管理制度的功能 206

三、税收征收管理制度的主要内容 207

四、发票管理 209

第九章 货物和劳务税 215

第一节 货物和劳务税概述 216

一、货物和劳务税的概念 216

二、货物和劳务税的特点 216

第二节 增值税 216

一、增值税概述 216

二、增值税的纳税人 218

三、增值税的征税范围 218

四、增值税税率 219

五、增值税应纳税额的计算 220

六、增值税的征收管理 223

七、增值税减免税 224

第三节 消费税 224

一、消费税概述 224

二、消费税的纳税人 225

三、消费税的税目、税率和征收环节 225

四、消费税应纳税额的计算 227

五、消费税的征收管理 231

第四节 车辆购置税 232

一、车辆购置税的概念 232

二、车辆购置税的纳税义务人 232

三、车辆购置税的征税范围 233

四、车辆购置税应纳税额的计算 233

五、车辆购置税的纳税期限 234

六、车辆购置税的纳税地点 234

七、车辆购置税的减免税规定 234

第五节 关税 235

一、关税概述 235

二、关税的征税对象和纳税义务人 236

三、进出口税则 236

四、关税应纳税额的计算 237

五、关税的征收管理 238

六、关税的免税规定 238

七、行李和邮递物品进口税 239

第十章 所得税 245

第一节 所得税概述 245

一、所得税的特征 246

二、所得税的作用 246

三、所得税的分类 246

第二节 企业所得税 246

一、企业所得税的概念 246

二、企业所得税的纳税人 247

三、企业所得税的税率 247

四、企业所得税的计算 247

五、特别纳税调整 253

六、企业所得税的税收优惠 253

七、纳税地点 255

八、纳税期限 256

九、纳税申报 256

第三节 个人所得税 256

一、个人所得税的概念 256

二、个人所得税的税制模式 256

三、我国个人所得税的特征 257

四、个人所得税的纳税人 257

五、个人所得税税目 258

六、个人所得税的税率 260

七、应纳税所得额的确定 260

八、应纳税所得其他规定 263

九、应纳税额的计算 264

十、征收管理 269

十一、个人所得税的税收优惠 273

第十一章 财产税 279

第一节 财产税概述 279

一、财产税的含义 279

二、财产税的一般特征 280

三、财产税的优缺点 281

第二节 房产税 281

一、纳税人 281

二、征税对象 282

三、征税范围 282

四、计税依据 282

五、税率 282

六、应纳税额的计算 282

七、税收优惠 283

八、征收管理 283

第三节 城镇土地使用税 283

一、纳税人 283

二、征税范围 283

三、税率 284

四、计税依据 284

五、应纳税额的计算 284

六、税收优惠 285

七、征收管理 285

第四节 契税 286

一、纳税人 286

二、征税对象 287

三、税率 287

四、计税依据 287

五、应纳税额的计算 287

六、税收优惠 288

七、征收管理 288

第五节 车船税 289

一、纳税人 289

二、征税范围 289

三、税率 289

四、计税依据 290

五、应纳税额的计算 290

六、税收优惠 291

七、征收管理 291

第十二章 行为税 295

第一节 资源税 295

一、资源税的概念 295

二、资源税的纳税人 296

三、资源税的征税范围 296

四、资源税应纳税额的计算 296

五、纳税申报及减免税管理 299

六、资源税的纳税地点和纳税期限 300

第二节 土地增值税 300

一、土地增值税的概念 300

二、土地增值税的纳税人 300

三、土地增值税的征收范围 300

四、土地增值税的税率 302

五、土地增值税应税收入的确定 302

六、土地增值税扣除项目的确定 302

七、土地增值税增值额的确定 303

八、土地增值税应纳税额的计算 304

九、土地增值税减免税的主要规定 304

十、土地增值税的征收管理 305

第三节 耕地占用税 305

一、纳税人 306

二、征税范围 306

三、计税依据 306

四、税率 306

五、应纳税额的计算 307

六、税收优惠 307

七、征收管理 308

第四节 印花税 308

一、印花税的概念 308

二、印花税的特点 308

三、印花税的纳税人 309

四、印花税的征税范围 310

五、印花税的税率 310

六、印花税的计税依据 311

七、印花税应纳税额的计算 311

八、印花税免税的主要规定 312

九、印花税的征收管理 312

第五节 城市维护建设税与教育费附加 313

一、城市维护建设税的概念 313

二、城市维护建设税的特点 313

三、城市维护建设税的纳税人 314

四、城市维护建设税的征税范围 314

五、城市维护建设税应纳税额的计算 314

六、城市维护建设税的纳税地点 315

七、城市维护建设税的纳税期限 315

八、教育费附加 315

第六节 环境保护税 316

一、环境保护税的概念 316

二、环境保护税的纳税人 316

三、环境保护税的征税范围 316

四、环境保护税应纳税额的计算 317

五、环境保护税的纳税地点 319

六、环境保护税的纳税期限 319

七、环境保护税的减免税规定 319

第七节 烟叶税 319

一、烟叶税的概念 319

二、烟叶税的纳税人 320

三、烟叶税的征税范围 320

四、烟叶税应纳税额的计算 320

五、烟叶税的纳税地点 320

六、烟叶税的纳税期限 320

第八节 船舶吨税 321

一、船舶吨税的概念 321

二、船舶吨税的纳税人 321

三、船舶吨税的征税范围 321

四、船舶吨税应纳税额的计算 321

五、船舶吨税的减免 322

六、船舶吨税的纳税期限和缴纳方式 322

第十三章 国际税收 327

第一节 国际税收概述 327

一、国际税收的概念 327

二、税收管辖权与国际税收协定的产生 328

三、国际税收协定的概念、分类及其与国内

税法的关系 331

第二节 国际重复征税的产生及影响 332

一、国际重复征税的概念 332

二、国际重复征税的产生 333

三、国际重复征税对经济的影响 334

第三节 国际重复征税消除的主要方法 335

一、免税法 335

二、抵免法 336

第四节 国际避税与反避税 339

一、国际避税 339

二、国际反避税的措施 343

第五节 国际税收协定 346

一、国际税收协定的两个范本 347

二、国际税收协定的目标和主要内容 348

参考答案 356

参考文献 361

|

| 內容試閱:

|

本书历经10余年,已经连续出版6个版次,广受任课教师和学生欢迎。目前,“财政与税收”这门课程的教材仍然较少,并且知识更新速度慢,2008年至2024年新制定和修订了很多税收法规,这使得一些教材的内容已经过时,并且现有教材面向的对象主要是高职高专,很多本科院校不宜选用。同时,面向应用型本科经管类人才培养的教材更是少之又少。从探索应用型人才培养所需要的财税知识体系和更新财税知识的角度出发,我们组织编写了这本质量过硬、新颖实用的教材。本书为大学本科适用教材,适用于经济学类和管理学类各专业的本科教学,包括金融学专业、保险学专业、金融工程专业、国际经济与贸易专业、经济学专业、财务管理专业、会计学专业、资产评估专业等。

本书编写的指导思想:第一,探索适合应用型本科经管类人才培养的更为合理的逻辑结构和知识体系;第二,探讨应用型本科教材财税理论知识与实务结合的尺度。

本书的结构体系:结构清晰,分为财政篇与税收篇。财政篇按照“财政概述—支出—收

入—预算—财政政策”的主线编写;税收篇主要按照征税类别编写。

本书的写作特点:理论与例题及案例充分结合,提供配套习题及答案,适量添加图表和案例,数据更新及时,财税法规紧跟国家修订进展,内容更丰富,注重能力训练,兼顾理论、实践与能力三者的统一。

本书的配套教学资源:充足全面,在国内率先推出的微课视频,连同不断完善的电子课件、习题和答案、案例素材、模拟试题和答案、教学大纲,能够充分满足教学需要。

本书由王晓光、张新成任主编,钟喆鸣、徐桃、朴松美、朱笑闻、耿飞菲、周雨墨任副主编。全书分两篇十三章,由王晓光总体策划,各章编写分工如下:王琳倩编写第一章;张新成编写第二章和第六章;周雨墨编写第三章;徐桃编写第四章;朴松美编写第五章;刘成永编写第七章;刁天涵编写第八章;王晓光编写第九章和第十章;耿飞菲编写第十一章;朱笑闻编写第十二章;钟喆鸣编写第十三章。全书最后由王晓光总纂。

本书在编写过程中,参考并吸纳了很多同类教材、著作和论文等相关研究成果。限于篇幅,恕不一一列出,特此说明并致谢。

由于受资料、编者水平及其他条件限制,书中难免存在一些缺憾,恳请同行专家及读者指正。我们的邮箱是992116@qq.com,电话是010-62796045。

本书配套的电子课件、习题和答案、案例素材、模拟试题和答案、教学大纲可以到http://www.tupwk.com.cn/downpage网站下载,也可通过扫描下方左侧的二维码获取,教学视频通过扫描下方右侧的二维码即可观看。

扫描下载

配套资源 扫一扫

看视频

编 者

2024年2月

|

|