新書推薦:

《

剑桥日本戏剧史(剑桥世界戏剧史译丛)

》

售價:NT$

918.0

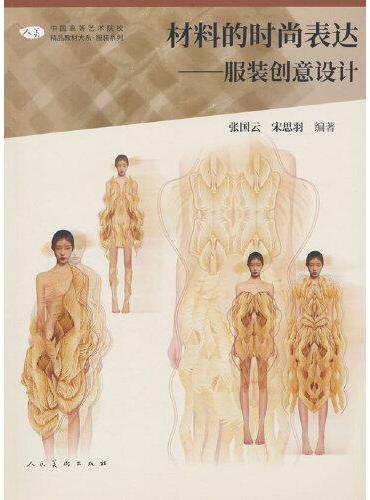

《

中国高等艺术院校精品教材大系:材料的时尚表达??服装创意设计

》

售價:NT$

347.0

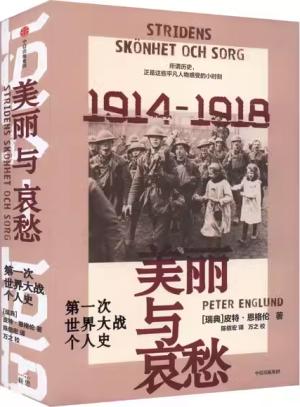

《

美丽与哀愁:第一次世界大战个人史

》

售價:NT$

653.0

《

国家豁免法的域外借鉴与实践建议

》

售價:NT$

857.0

《

大单元教学设计20讲

》

售價:NT$

347.0

《

儿童自我关怀练习册:做自己最好的朋友

》

售價:NT$

316.0

《

高敏感女性的力量(意大利心理学家FSP博士重磅力作。高敏感是优势,更是力量)

》

售價:NT$

286.0

《

元好问与他的时代(中华学术译丛)

》

售價:NT$

398.0

|

| 編輯推薦: |

|

内容与时俱进;全面“营改税”,增值税新税率,个人所得税法

|

| 內容簡介: |

|

本书根据全面营改增、增值税新税率(13%和9%)及**《中华人民共和国个人所得税法》等税收政策编写。 本书分别从增值税(含营业税改征增值税)、消费税、企业所得税、个人所得税等14个税种的角度,以及从企业创建设立、投资融资、生产经营、成果分配、产权重组等不同业务流程的角度,分别探讨了企业的纳税筹划问题,同时对纳税筹划前沿等专题性问题进行了探讨。为培养应用型、技能型纳税筹划人才,本书从“案例导入”“税法依据”“筹划思路”“筹划过程”“筹划结论”“筹划点评”6个方面对案例进行分析点评(个别案例另加“筹划方法”),突出了纳税筹划的实用性和应用性,让读者在学习纳税筹划理论知识的同时,提升纳税筹划的实践能力。

|

| 關於作者: |

|

梁文涛,管理学(税务会计与筹划方向)硕士,注册税务师、注册纳税筹划师。中企天华纳税专家组成员,潍坊市社会科学专家基层行首聘专家,山东潍坊税收筹划研究所(筹)副所长。擅长纳税筹划理论与实践,长期从事纳税筹划培训、科研、咨询与实战工作。 中国注册会计师(CPA)税法课程考前培训主讲教师,中国注册纳税筹划师考试(CTP)认证培训特邀主讲教师,中级、初级会计职称考前辅导主讲教师(通过率中级70%左右,初级90%左右)。主要研究方向:企业信仰与伦理、企业税务与筹划。 多家报刊杂志特约撰稿人。提出纳税筹划决策的短期目标重点不仅在于实现现金净流量的化,而且要服从于纳税筹划决策的长期目标;纳税筹划决策的长期目标重点在于通过降低企业的纳税负担和纳税风险,来保证企业的持续安全地盈利,进而建立和谐的税收征纳关系,终实现企业价值和社会价值化。并总结出“现金净流量法在纳税筹划决策中应用的公式模型”。 主要培训课程:纳税筹划、税法、税务会计、企业信仰与伦理等。?

|

| 目錄:

|

第1篇纳税筹划认知

第1章纳税筹划概述2

1.1纳税筹划的含义与特征2

1.2纳税筹划的主要形式4

1.3纳税筹划相关概念辨析5

1.4纳税筹划的成本与收益7

1.5纳税筹划的目标10

1.6纳税筹划的方法12

1.7纳税筹划的步骤13

关键词15

能力训练15

第2章纳税筹划的风险与防范19

2.1纳税筹划风险的含义与特征19

2.2纳税筹划风险产生的原因20

2.3纳税筹划风险的类型22

2.4纳税筹划风险的防范措施24

关键词25

能力训练25

第2篇纳税人不同税种下的纳税筹划

第3章增值税的纳税筹划30

3.1增值税纳税人身份选择的纳税筹划30

3.2供应商增值税纳税人身份选择的纳税筹划40

3.3分别核算的纳税筹划44

3.4折扣方式选择的纳税筹划45

3.5分立农业生产部门的纳税筹划48

3.6存货非正常损失的纳税筹划49

3.7增值税计税方法选择的纳税筹划51

3.8一般纳税人从小规模纳税人处购买货物、劳务、服务、无形资产或者不动产的

纳税筹划53

3.9避免零申报、负申报的纳税筹划54

3.10延期纳税的纳税筹划56

3.11增值税小规模纳税人免征增值税的纳税筹划57

3.12全面“营改增”后兼营行为的纳税筹划58

3.13全面“营改增”后混合销售行为的纳税筹划59

3.14全面“营改增”后变小规模纳税人为一般纳税人的纳税筹划61

3.15全面“营改增”后变一般纳税人为小规模纳税人的纳税筹划62

3.16全面“营改增”后餐饮服务和住宿服务相互转化的纳税筹划63

3.17全面“营改增”后一般计税方法与简易计税方法选择的纳税筹划64

3.18全面“营改增”后程租、期租与光租选择的纳税筹划66

3.19全面“营改增”后固定资产购置时机选择的纳税筹划67

3.20全面“营改增”后办理自然人税务登记的纳税筹划68

关键词70

能力训练70

第4章消费税的纳税筹划75

4.1降低价格的纳税筹划75

4.2通过先销售来降低计税依据的纳税筹划76

4.3通过设立销售公司来降低计税依据的纳税筹划77

4.4成套消费品的纳税筹划78

4.5酒类生产企业合并的纳税筹划79

4.6白酒生产企业委托加工与自行加工选择的纳税筹划80

4.7规避消费税的纳税筹划84

4.8手表起征点纳税筹划85

4.9自产自用应税消费品的纳税筹划86

4.10延期纳税的纳税筹划88

关键词89

能力训练89

第5章企业所得税的纳税筹划94

5.1企业所得税纳税人身份选择的纳税筹划94

5.2将大企业分立为小企业的纳税筹划95

5.3加大税前扣除金额的纳税筹划97

5.4固定资产折旧年限选择的纳税筹划98

5.5利用小型微利企业低税率政策的纳税筹划99

5.6无形资产摊销的纳税筹划100

5.7业务招待费的纳税筹划101

5.8创造条件成为国家重点扶持的高新技术企业的纳税筹划103

5.9技术转让所得的纳税筹划105

5.10招聘残疾人员的纳税筹划106

5.11企业捐赠的纳税筹划107

5.12企业所得税核定征收的纳税筹划108

关键词109

能力训练109

第6章个人所得税的纳税筹划113

6.1个人所得税纳税人身份选择的纳税筹划113

6.2居民个人按年均衡综合所得的纳税筹划115

6.3居民个人子女教育专项附加扣除方式选择的纳税筹划116

6.4合理选择组织形式的纳税筹划118

6.5非居民个人增加取得劳务报酬所得次数的纳税筹划120

6.6非居民个人费用转移的纳税筹划121

6.7非居民个人工资、薪金所得与劳务报酬所得相互转换的纳税筹划122

6.8居民个人股东取得红利与工资、薪金选择的纳税筹划124

6.9偶然所得临界点的纳税筹划127

6.10个人捐赠的纳税筹划128

关键词131

能力训练131

第7章其他税种的纳税筹划135

7.1关税的纳税筹划135

7.2城市维护建设税的纳税筹划139

7.3资源税的纳税筹划141

7.4土地增值税的纳税筹划143

7.5城镇土地使用税的纳税筹划145

7.6房产税的纳税筹划147

7.7车船税的纳税筹划150

7.8车辆购置税的纳税筹划152

7.9印花税的纳税筹划154

7.10契税的纳税筹划158

关键词160

能力训练160

第3篇纳税人不同业务流程下的纳税筹划

第8章企业创建设立中的纳税筹划166

8.1一般纳税人与小规模纳税人选择的纳税筹划166

8.2国家重点扶持的高新技术企业注册地点选择的纳税筹划167

8.3利用西部大开发优惠政策进行注册地点选择的纳税筹划168

8.4企业设立时组织形式选择的纳税筹划169

8.5企业扩张时组织形式选择的纳税筹划171

关键词172

能力训练172

第9章企业投资融资中的纳税筹划175

9.1投资产业选择的纳税筹划175

9.2直接投资与间接投资选择的纳税筹划176

9.3房产投资方式选择的纳税筹划177

9.4融资结构的纳税筹划178

9.5企业向股东筹资的纳税筹划179

关键词182

能力训练182

第10章企业生产经营中的纳税筹划184

10.1采购对象选择的纳税筹划184

10.2采购运费选择的纳税筹划185

10.3采购时间选择的纳税筹划188

10.4存货计价方法选择的纳税筹划189

10.5固定资产折旧方法选择的纳税筹划191

10.6还本销售中的纳税筹划192

10.7折扣销售的纳税筹划194

10.8实物折扣的纳税筹划195

10.9返还现金的纳税筹划196

10.10销售折扣的纳税筹划197

关键词198

能力训练198

第11章企业成果分配中的纳税筹划201

11.1境外投资利润分配的纳税筹划201

11.2亏损弥补的纳税筹划202

11.3企业转让股票时机选择的纳税筹划203

11.4个人转让股票时机选择的纳税筹划204

关键词205

能力训练206

第12章企业产权重组中的纳税筹划207

12.1通过合并转换增值税纳税人身份的纳税筹划207

12.2通过合并来抵扣增值税进项税额的纳税筹划208

12.3通过合并变销售行为为转让企业产权的纳税筹划209

12.4通过分立转换增值税纳税人身份的纳税筹划210

12.5通过分立变混合销售行为为两种单一行为的纳税筹划212

12.6通过设立销售公司的纳税筹划213

12.7企业清算的纳税筹划214

关键词215

能力训练216

附录A资金时间价值系数表219

参考文献229

|

| 內容試閱:

|

《纳税筹划》第1版至第5版得到了广大师生及财税人员的广泛好评,前后印刷了30余次,销量突破120000册。由于我国近几年税改力度较大,国家出台了较多税收法律法规和政策,因此,有必要对原教材进行修订。

《纳税筹划》(第6版)具有以下特色。

一、用心撰写,对读者负责

本书撰写的目标是打造纳税筹划类精品教材,因此在撰写过程中,结合作者多年纳税筹划专业经验,本着对读者负责的态度,基于让读者满意的目的,用心撰写而成。

二、内容新颖

本书根据截稿之日2021年7月1日的税法编写,而且在本书以后重印、修订或再版时,将根据税法及时修正和完善。

三、具有一定的创新性

全书案例经作者认真总结与提炼,框架一目了然,文字通俗易懂。主要表现在:创新性地采用了“案例导入”“税法依据”“筹划思路”“筹划过程”“筹划结论”“筹划点评”的形式,对纳税筹划案例进行一一探讨。

四、理论与实践相结合

本书在介绍纳税筹划理论的基础上,更加注重纳税筹划的实践性,着重培养学生的应用能力。全书共有100多个纳税筹划案例,通过对这些案例的精讲,让学生较快地把握纳税筹划的精髓和思想。

五、配有大量的课后习题

课后习题即“能力训练”,包括单项选择题、多项选择题、判断题及案例题等题型,让学生通过练习来更好地理解、掌握所学知识。

六、配套的教学资源丰富

本书提供给为学生订购教材的任课教师PPT授课课件、课后习题答案电子版和期末试题A、B卷,供为学生统一订购教材的任课教师使用。为方便教学,本书配有PPT授课课件、课后习题答案电子版,可提供给为学生统一订购教材的任课教师。任课教师需要通过电子邮件发送工作单位、姓名、教材名称、学生用书量等信息后索取(邮箱地址:cbswce@jg.bjtu.edu.cn)。

七、创建教材专用QQ群和邮箱,提供互动、交流的空间

前言留有本书的专用QQ群和邮箱,供任课教师与作者互动、交流。

在本书出版过程中,得到了北京交通大学出版社吴嫦娥编辑及相关工作人员的大力支持与帮助,在此表示特别的感谢;作者在撰写过程中,参考、借鉴了大量本学科相关著作、教材与论文,在此向其作者表示由衷的感谢。由于本人水平所限,以及会计、税收等法律、法规、政策不断修订变化,本书定会存在不当之处,读者在实际运用时应以的法律、法规、政策为准;同时,竭诚欢迎广大读者批评指正。若有意见、建议或指正,请发送至作者邮箱:nashuichouhua@126.com。本教材任课教师专用QQ群号是:640296287(仅供任课教师申请加入,加入时请说明单位、姓名)。

同时作者发现本人前期成果有的已被个别作者抄袭、剽窃。在此特别郑重声明,本书内容及本人其他相关成果是经作者用心撰写而成,严禁任何人对其进行抄袭、剽窃,否则作者本人将联同北京交通大学出版社对其追究法律责任。

作者

2021年7月1日

|

|