新書推薦:

《

利他主义的生意:偏爱“非理性”的市场(英国《金融时报》推荐读物!)

》

售價:NT$

352.0

《

认知行为疗法:心理咨询的顶层设计

》

售價:NT$

454.0

《

FANUC工业机器人装调与维修

》

售價:NT$

454.0

《

吕著中国通史

》

售價:NT$

286.0

《

爱琴海的光芒 : 千年古希腊文明

》

售價:NT$

908.0

《

不被他人左右:基于阿德勒心理学的无压力工作法

》

售價:NT$

301.0

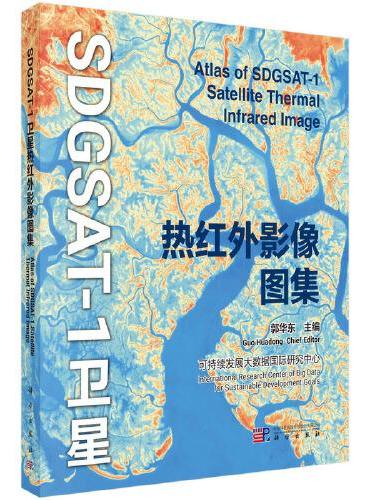

《

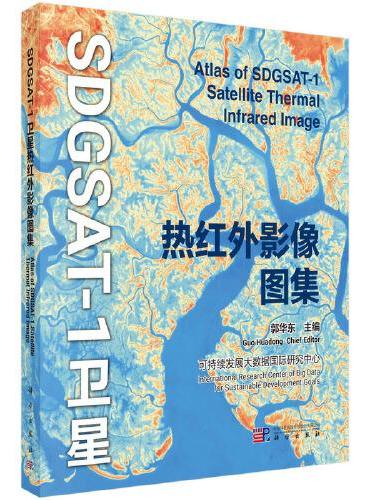

SDGSAT-1卫星热红外影像图集

》

售價:NT$

2030.0

《

股市趋势技术分析(原书第11版)

》

售價:NT$

1010.0

|

| 編輯推薦: |

当今*杰出的末日投资者马克?斯皮茨纳格尔认为,他的投资方法是道家的迂回策略,“输者得之,失者得之。”这就是奥地利学派的投资,一种典型的、反直觉的、经过验证的方法,从有着150年历史的奥地利学派中收集而来,它是永恒的,而且非常及时。

斯皮茨纳格尔是*个将路德维希?冯?米塞斯和他的奥地利学派经济学理论浓缩成一个有凝聚力的高效的投资方法的人。从识别导致股市崩盘的货币扭曲和崩盘的非随机性,到蔑视高生产率资产,用罗恩?保罗Ron Paul在前言中的话说,斯皮茨纳格尔“把奥地利经济学从象牙塔带入了投资组合”。

在《资本的秩序》中,马克?斯皮茨纳格尔阐述了奥地利学派的投资方法论,即从哪里寻找长期优势。《黑天鹅》作者塔勒布称,至少这是真正承担风险、实施操作的人写的一本真实的书,不读不行。

《资本的秩序》为我们提供了一个难得的视角,让我们透过当今伟大投资者的视角,来发现与市场进程之间的深刻和谐——这种和谐在今天是如此重要。

|

| 內容簡介: |

当今杰出的末日投资者马克?斯皮茨纳格尔认为,他的投资方法是道家的迂回策略,“输者得之,失者得之。”这就是奥地利学派的投资,一种典型的、反直觉的、经过验证的方法,从有着150年历史的奥地利学派中提炼而来。斯皮茨纳格尔是*个将路德维希?冯?米塞斯和他的奥地利学派理论浓缩成一个有凝聚力的高效的投资方法的人。从识别股市崩盘的货币扭曲和非随机性,到蔑视高生产率资产,斯皮茨纳格尔“把奥地利学派从象牙塔带入了投资组合”。

在《资本的秩序》中,马克?斯皮茨纳格尔阐述了奥地利学派的投资方法论,即从哪里寻找局面优势。让我们透过当今伟大投资者的视角,来发现与市场进程之间的深刻和谐——这种和谐在今天是如此重要。

|

| 關於作者: |

马克?斯皮茨纳格尔Mark Spitznagel

1971年出生于美国密歇根州,16岁那年暑假,他在父亲的老友、经验老道的大宗商品交易员埃弗里特?克里普Everett Klipp的期货交易公司做帮手,从事棉花和大豆等大宗商品的买卖,提高了快速退出不利交易来控制投资损失的能力。

1993年,22岁的马克从密歇根的卡拉马祖学院Kalamazoo College毕业,买下了芝加哥期货交易所的交易席位,从事国债期货和欧洲美元外汇期货。

1999年,马克进入纽约大学柯朗数学科学研究所Courant Institute of Mathematical Sciences攻读数学专业硕士学位。在那里,他碰到了未来的合伙人纳西姆?塔勒布(Nassim Nicholas Taleb),并与之一同创建了Empirica Capital。由于塔勒布身体的原因,基金2004年停止运作,马克随之转投摩根士丹利,成为自营部门证券期权交易的主管。

2007年,由于不愿签一份苛刻协议,,马克决定离开大摩,并开始在加利福尼亚州的圣塔莫尼卡小城组建Universa Investments LP。2008年金融危机,标普500指数下跌了38.5%,而Universa的回报率高达115%。 2015年8月,道琼斯指数下跌超过1000点,Universa的回报率高达20%。2017年,在股市波动性低迷时,Universa又一次获得丰厚回报。2020年3月,Universa 管理的采取“尾部风险策略”的黑天鹅基金产生了3612%的收益。Universa在牛市中也表现不凡,其成立以来的复合年增长率为11.5%,同期标普500指数仅为7.9%。马克?斯皮茨纳格尔Mark Spitznagel

1971年出生于美国密歇根州,16岁那年暑假,他在父亲的老友、经验老道的大宗商品交易员埃弗里特?克里普Everett Klipp的期货交易公司做帮手,从事棉花和大豆等大宗商品的买卖,提高了快速退出不利交易来控制投资损失的能力。

1993年,22岁的马克从密歇根的卡拉马祖学院Kalamazoo College毕业,买下了芝加哥期货交易所的交易席位,从事国债期货和欧洲美元外汇期货。

1999年,马克进入纽约大学柯朗数学科学研究所Courant Institute of Mathematical Sciences攻读数学专业硕士学位。在那里,他碰到了未来的合伙人纳西姆?塔勒布(Nassim Nicholas Taleb),并与之一同创建了Empirica Capital。由于塔勒布身体的原因,基金2004年停止运作,马克随之转投摩根士丹利,成为自营部门证券期权交易的主管。

2007年,由于不愿签一份苛刻协议,,马克决定离开大摩,并开始在加利福尼亚州的圣塔莫尼卡小城组建Universa Investments LP。2008年金融危机,标普500指数下跌了38.5%,而Universa的回报率高达115%。 2015年8月,道琼斯指数下跌超过1000点,Universa的回报率高达20%。2017年,在股市波动性低迷时,Universa又一次获得丰厚回报。2020年3月,Universa 管理的采取“尾部风险策略”的黑天鹅基金产生了3612%的收益。Universa在牛市中也表现不凡,其成立以来的复合年增长率为11.5%,同期标普500指数仅为7.9%。

马克的爱好十分广泛。除了交响乐,还是太极拳和瑜伽的爱好者。他喜欢太极拳的原因在于这种运动教会他如何借对方之力攻击对方,而他认为这和自己的交易策略非常相似。他相信自己“在市场中所承受的小损失最终能获得比对手交易员更大的优势”。

2009年,他从詹妮弗?洛佩兹手中以750万美元的价格购买了洛杉矶市贝尔?艾尔(Bel Air)地区一套红砖别墅,同时他还在密歇根州拥有一个山羊成群且种满樱桃的农场,放养着400只高山山羊羔。这位金融天才,同时也是素食、手工奶酪和瑜伽的爱好者。他农场出产的奶酪曾经获得了近40个奶酪比赛大奖。

|

| 目錄:

|

译者序

序言

引言 001

第一章道家大师克里普的悖论 010

古老的大师 012

柔弱胜刚强 015

交易场上 019

交易员的特权 022

债券市场的鲁滨逊?克鲁索(Robinson Crusoe) 026

在“麦克艾利奥的池塘”(McElligot’s Pool)钓鱼 028

奥地利学派进入:冯?卡拉扬时刻 029

市场休息状态 033

走向虚无…… 034

继续前进 038

大师的智慧 042

第二章松果与松林:迂回式生长与成长的逻辑 044

针叶林与针叶树 047

缓慢生长的幼苗 050

森林火灾与资源再分配 052

针叶树效应 054

成长的逻辑 061

第三章跨期战略之“势” 063

孙武之道 068

“势”与弩 071

“力”——直接途径 073

手谈中的“势”与“力” 074

东西方的共同主线 077

出于误解的攻击 083

《战争论》——间接战略 085

第四章表象与预见:奥地利学派传统 091

那些应该预见到的 094

维也纳——东西方思想的十字路口 103

目的论与拜耳眼中的蝴蝶 106

门格尔——奥地利学派的鼻祖 108

王子的导师 114

方法论之争 116

奥地利学派 121

第五章企业家的迂回之路 124

实证主义的起源 126

迂回式生产 129

福斯曼的森林经济理论 135

资本的年轮 141

亨利?福特:迂回之路上的企业家 143

人生的迂回之路 154

第六章时间偏好如何克服我们的人性 160

激进的庞巴维克与时间偏好心理学 166

菲尼亚斯?盖奇的离奇案件 170

“势”与“力”的思维 173

时间的主观性 175

成瘾者的权衡 181

华尔街对中间目标不感兴趣 184

对跨期的适应 187

第七章 “市场是一个过程” 190

大萧条的预见者 192

逃离纳粹 196

人的行为 198

尼伯龙根的企业家 204

尼伯龙根的真正变化正在发生:市场导致的利率下降 211

尼伯龙根的逆转——央行调低利率 215

时间不一致性与利率期限结构 218

尼伯龙根的末日即将来临 223

奥地利学派观点 224

市场过程很重要 225

第八章内稳态:在扭曲中寻找平衡 227

市场中的目的论 229

黄石公园效应 231

来自被扭曲的森林的教训 234

市场控制论 237

事情如何才能“做对” 240

自发秩序 242

扭曲 244

沙堆效应 245

扭曲与“无为而治” 247

资本之势 248

第九章奥地利学派投资法Ⅰ:鹰与天鹅 252

内稳态在起作用 254

目睹经济扭曲 256

最初的米塞斯式投资策略 260

鹰与天鹅 265

案例研究:经典尾部对冲 269

目的与最终目标:央行对冲 273

迂回型投资者 276

第十章奥地利学派投资法Ⅱ:齐格弗里德 278

屠龙手齐格弗里德 280

案例研究:买入齐格弗里德 288

价值投资:奥地利学派投资的远亲 295

目的最终达到了 301

尾声北方针叶林的“西苏”精神 303

世界从芬兰的胜利了解了“西苏” 305

西苏精神的形成 310

致谢 319

|

| 內容試閱:

|

一开始,我们必须用一种新方式考量资本,将其看作一个动词而不是名词。资本不是一个无生命的资产或者财产,它由行动和达到目的的手段组成,最终目的是打造、推进和利用不断发展的经济的各项工具。事实上,资本是一个过程,或者一个方法、途径——即古代中国人所说的“道”。

资本具有跨期特征:它的定位和在未来不同时点的优势是核心。时间是资本的生存环境——定义它、塑造它、帮助它、阻碍它。当用一种新方式思考资本时,我们也必须从新的角度考量时间,当我们这么做时,这就是我们的路径,我们的资本之道。

这条路径以非常且有意的迂回绕道而闻名——贯穿本书的关键词就是迂回——“向右走就是为了之后向左走”是这个方法的出发点,那些战略过程中间的点,使得到达终点变得更有可能,也更为有效。我们身边到处都能看到这样明显的过程,从北方自然界的针叶林到商业世界的企业家都是如此,然而我们却总是对此视而不见。我们想抵达终点,但总是错过那条路径。所以,我们最终都置身于一场错误的游戏。

在我们日常生活许多方面的策略思考和决策制定中,都贯穿了这个教训。但这本书讨论的是投资,这是我们的焦点,而我希望在这里清晰地表述我的观点,即投资和人类的其他行为没有不同,其本身就是一个天生的人类行为。也许投资最能展现这个教训有多严重。经纪人的电脑屏幕和彭博终端上闪动着的那些令人眼花缭乱的数字,以及赚快钱的诱惑,对我们产生的干扰如此之大,以至于这就是我们能够看到的一切。我们无法看到的是隐藏在其背后的技术机制,“全球引擎”一如既往,轰鸣前行。即便华尔街这个有时间限制的大秀场,眼界也局限在当下,对经济机制茫然不知,只知道追着正在发生的事情跑。

然而,好消息是这些经济机制的核心非常简单,而且已经被一种传统经济思想清晰地解释过了。这个学派被称为奥地利(维也纳)经济学,以其诞生地命名(略有轻蔑含义)。维也纳是19世纪的文化和知识中心,在那里,卡尔?门格尔(Carl Menger)和欧根?冯?庞巴维克(Eugen von B?hm-Bawerk)发展了一套关于资本的新思想,即以迂回方式获取更丰厚的结果。他们聪明的传承者——伟大的路德维希?冯?米塞斯,在发扬光大这一学派方面发挥了比别人更大的影响力,在他的威名下,这个学派仍在继续发展。

奥地利学派经济学者并不是我们唯一的先知。事实上,在迂回中,我们发现一个战略思想的支柱可以追溯到25个世纪之前的古代中国。在尊崇复归(reversion)概念的道家学者眼中,每件事都来自作为其结果的对立面:硬来自软,前进来自后退。从这些思想源泉出发,无论是从东方还是从西方,我们学会了长线看问题,不要只把关注点放在我们期待的目标上。在寻求迂回路线时,我们要观察整个图景。

世界上的伟大战略家不需要学习如何把注意力集中于后期优势的方法。熟知迂回战略的企业家亨利?福特一直懂得这一点。但是作为投资者,我们完全被孤立在生产和经济发展的这种方法与目的的流程之外,屈服于看似无尽的复杂性。这让我想起了芬兰作曲家让?西贝柳斯(Jean Sibelius)的话,我希望在这里提供这种朴素、典型的“纯冷水”方法,而不是“制造各种色调和描述的鸡尾酒”。

在这本书里,我们建立有关资本机制和资本投资的新认知习惯——市场过程自身的方式和方法论。通过与这个机制对标,我们发现了一个学术领域,而且也是实用(极端重要)的理论,我称之为奥地利学派投资法(Austrian Investing),这个方法主张不要直接追求利润,而要采用迂回获取利润的方式。

当出版商第一次找到我,并最终说服我写一本书时,我开始了一场艰难的自省和整理过程,然后一点点写出来(前一句话纯粹是玩笑,后一句才是真话:我是一名专业投资人,不是专业作家)。为了说清楚我的投资方法论的中心思想,我踏上了漫长旅程,环游北方针叶林、战国时代的中国、拿破仑时代的欧洲、工业革命初期的北美洲,当然,还有19世纪奥地利那些伟大的经济学思想家。主线还是围绕着手段,而不是目的——寻求与市场过程的和谐相处,而不是追求利润。我过去两年的努力结果处于两者之中,首先是管理对冲基金,然后是这本书的写作。(旁注:我发现写一本书碰到的最糟糕的事情就是“谈到你的书”的时候,永远都会被别人骂。我想在这里声明一下,我的主要工作是担任主动投资者和对冲基金经理。首先,我的合伙关系已经结束;其次,我将把这本书的收益全部用作慈善。我觉得对于写了一本投资类书籍的人来说,如果不这样做的话,应该会被大家鄙视。)

这本书介绍了奥地利学派的投资方法。我将用数据说明我的方法的有效性。但是这部分将会放在这本书的最后两章里。我的大部分讨论将聚焦在奥地利学派投资法的最重要的思想上。这很符合本书的结构,大家将会看到,我的投资方法的主要特点就是我们必须愿意采取曲线路径去达到目的。

先整体了解一下这趟思想之旅。我们从第一章开始介绍市场过程,详细介绍了芝加哥交易委员会一位聪明的资深谷物交易员埃弗里特?克里普(Everett Klipp),他的教诲正好反映了古老的道家和《老子》(又名《道德经》)这部杰作的智慧;我一直到今天都在演习克里

|

|