新書推薦:

《

快人一步:系统性能提高之道

》

售價:NT$

505.0

《

我们为什么会做梦:让梦不再神秘的新科学

》

售價:NT$

352.0

《

算法图解(第2版)

》

售價:NT$

356.0

《

科学的奇幻之旅

》

售價:NT$

352.0

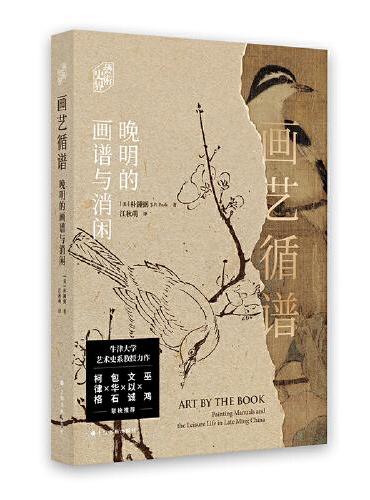

《

画艺循谱:晚明的画谱与消闲

》

售價:NT$

653.0

《

新民说·现实政治史:从马基雅维利到基辛格

》

售價:NT$

454.0

《

宽容是件奢侈品(人生360度·一分钟经典故事)

》

售價:NT$

203.0

《

甲骨拼合六集

》

售價:NT$

1520.0

|

| 編輯推薦: |

本书系高等院校法学精品课教材丛书教材,着眼于市场经济对税法学的需要,以培养应用型专业人才为目标,以素质教育为基础,以能力培养为本位,注重创新意识与创新能力的培养。

本教材不仅满足非经济法专业、非法学专业的本科生使用,而且可以作为各种专业、成人教育等的税法教材,也可作为企业经营管理人员及其税务机关工作人员熟悉和掌握税法的参考用书。

|

| 內容簡介: |

|

财政是国家治理的基础和重要支柱。税收是财政的重中之重。随着我国税法的日益复杂、涉税诉讼不断增加以及公民税法风险防范意识的加强,税务机关、人民法院、人民检察院、各类企业以及税务中介机构对税法专业人才的需求越来越大。《税法学(第三版)》在前两部教材的基础上,进一步探索和创新。本书由税法理论、税收实体法、税收程序法三大部分组成,并以较大篇幅详尽阐释我国现行税法的具体规定。在编写内容上,以国家*的相关法律、法规为依据,参阅国内外*版本的相关教材,参照实际操作要求和方法。

|

| 關於作者: |

|

陈少英,华东政法大学教授,中国财税法学研究会副会长、上海市财税法学研究会会长。著有税法学专著10部;主编《税法学教程》《税法学案例教程》《税法学》等教材;发表相关论文100余篇;主持国家及省部级课题10多项。

|

| 目錄:

|

税法基础铺垫

第一章 税法概述

第一节 税法概念的界定

第二节 税法的地位

第三节 税法的体系

第四节 税法的原则

第二章 税法构成要素

第一节 税法构成要素概述

第二节 税收实体法的构成要素

第三节 税收程序法的构成要素

第三章 税权与纳税人权利

第一节 税收法律关系

第二节 税权

第三节 纳税人的权利

第四章 税收规避

第一节 税收规避的概念

第二节 合法节税的方法

第三节 脱法避税的方式

流转税法绪论

第五章 增值税法律制度

第一节 增值税法原理

第二节 增值税的纳税人和扣缴义务人

第三节 增值税的征税对象和税率

第四节 增值税的税率和征收率

第五节 增值税应纳税额的计算

第六节 增值税的起征点和税收优惠

第七节 增值税的征收管理

第六章 消费税法律制度

第一节 消费税法概述

第二节 消费税的纳税人和征税对象

第三节 消费税的税目和税率

第四节 消费税应纳税额的计算

第五节 消费税的征收管理

第七章 关税法律制度

第一节 关税法概述

第二节 关税的纳税人、征税对象和税率

第三节 关税应纳税额的计算

第四节 关税的征收管理

所得税法绪论

第八章 企业所得税法律制度

第一节 企业所得税法概述

第二节 企业所得税的纳税人与征税对象

第三节 企业所得税的计税依据应纳税所得额

第四节 企业所得税的税率与应纳税额的计算

第五节 企业所得税的税收优惠与税收抵免

第六节 特别纳税调整

第七节 企业所得税的征收管理

第九章 个人所得税法律制度

第一节 个人所得税法概述

第二节 个人所得税的纳税人与征税对象

第三节 个人所得税的计税依据、税率与应纳税额的计算

第四节 个人所得税的税收优惠与税收抵免

第五节 个人所得税的征收管理

非主体税种法绪论

第十章 财产税法

第一节 房产税法律制度

第二节 城镇土地使用税法律制度

第三节 契税法律制度

第四节 土地增值税法律制度

第五节 车船税法律制度

第十一章 环境资源税法

第一节 环境保护税法律制度

第二节 资源税法律制度

第三节 耕地占用税法律制度

第十二章 其他税种法律制度

第一节 印花税法律制度

第二节 城市维护建设税法律制度

第三节 车辆购置税法律制度

税收程序法绪论

第十三章 税收征管法律制度

第一节 税务管理法律制度

第二节 税款征收法律制度

第三节 税款征收保障制度

第四节 税务代理制度

第十四章 税收法律责任

第一节 税收法律责任概述

第二节 税收行政法律责任

第三节 税收刑事法律责任

第十五章 税务救济法律制度

第一节 税务行政复议

第二节 税务行政诉讼

第三节 税务行政赔偿

参考文献

|

| 內容試閱:

|

前言

十八届三中全会《关于全面深化改革若干重大问题的决定》指出:财政是国家治理的基础和重要支柱。税收是财政的重中之重。税法作为国家法律的重要组成部分,在保障国家财政收入、实行宏观调控、维护经济秩序、保护纳税人合法权益、促进国际经济交往等方面具有十分重要的作用。随着我国税法的日益复杂、涉税诉讼不断增加以及公民税法风险防范意识的加强,税务机关、人民法院、人民检察院、各类企业以及税务中介机构对税法专业人才的需求越来越大。为此,教育部将财税法作为高等院校法学专业10 X类核心课程,许多高等院校在非经济法专业和非法学专业中也都开设了税法理论与实用这门课。

开课首先需要解决的是教材问题。近年来,税法方面的教材不断推出,就是我本人也主编出版了《税法学教程》和《税法学案例教程》。但每部教材适用的教学内容和授课对象是不同的。因此,我们从非经济法专业和非法学专业的学生对税法相关专业知识积累的程度入手,有针对性地编写这部具有本课程特色的教材。

本教材着眼于市场经济对税法学的需要,以培养应用型专业人才为目标,以素质教育为基础,以能力培养为本位,注重创新意识与创新能力的培养。为此,我们努力消除以往教材概念阐述多,实际事例少;文字多,图表少;讲授内容多,操作要求少的缺陷,不但注重内容更新,而且注重体例更新,使教材成为教师精讲、学生多练的蓝本。

本教材在前两部教材的基础上,进一步探索和创新。在编写体例上,由税法理论、税收实体法、税收程序法三大部分组成,并以较大篇幅详尽阐释我国现行税法的具体规定。在编写内容上,以国家最新的相关法律、法规为依据,参阅国内外最新版本的相关教材,参照实际操作要求和方法, 深入浅出、通俗易懂地阐述有关理论,详细讲解有关的操作方法,增强学生的感性认识,培养学生的实践能力。在编写形式上,在每个部分前面有基础铺垫、绪论等导读,每章之后有重要内容小结和思考题,并辅以大量的延伸阅读、理论前沿、实例演示、学者声音、域外考察等栏目设计,将税法理论与实务紧密地结合起来,使读者对抽象、复杂的税法产生兴趣。总之,在本教材的编写过程中,我们追求文字精炼、篇幅适中,不仅满足非经济法专业、非法学专业的本科生使用,而且可以作为各种不同专业、成人教育等的税法教材,也可作为企业经营管理人员及其税务机关工作人员熟悉和掌握税法的参考用书。

本教材由陈少英任主编,负责全书的总篡和定稿。其中,王一骁作了许多辅助性的工作。参加本教材编写的人员按照编排顺序具体分工如下;

陈少英(税法铺垫、第一章、第二章、第三章、第四章);赵菁(所得税法绪论、第八章、第十一章第二节);钱蒙微(第六章、第十一章第一节);周银(第九章);张旭光(非主体税种法绪论、第十章、第十一章第三节、第十二章);焦裕淇(流转税法绪论、第五章、第七章);李慈强(税收程序法绪论、第十三章);陈雷(第十四章、第十五章)。

尽管我们在编写本教材的过程中付出了许多的艰辛,其间几易其稿。但书中仍难免存在疏漏和错误之处,殷盼读者予以批评、指正。

陈少英

2019年8月于华政园

|

|