新書推薦: 《

就业、利息和货币通论(徐毓枬译本)(经济学名著译丛)

》 售價:NT$

306.0

《

瘦肝

》 售價:NT$

454.0

《

股票大作手回忆录

》 售價:NT$

254.0

《

秩序四千年:人类如何运用法律缔造文明

》 售價:NT$

704.0

《

民法典1000问

》 售價:NT$

454.0

《

国术健身 易筋经

》 售價:NT$

152.0

《

古罗马800年

》 售價:NT$

857.0

《

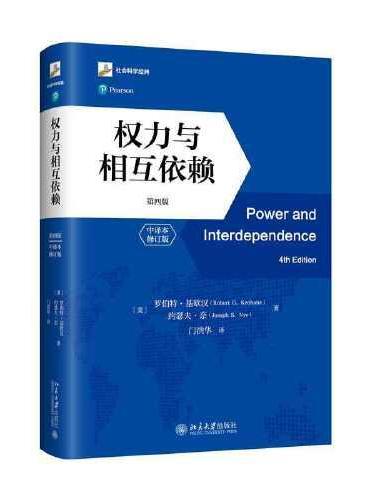

权力与相互依赖(第四版)(中译本修订版)

》 售價:NT$

658.0

編輯推薦:

1. 《航运金融手册》是目前前沿、权威的行业金融专著,与全球航运金融的发展同步,提供了*手的国外先进材料。

內容簡介:

《航运金融手册》汇集全球30多位航运领域权威*专家经验,全面阐述航运金融理论与实践,引领航运从业者直面决战航运大周期,运用资本,掌舵航运。

關於作者:

奥勒提斯席纳斯

目錄

第一部分

內容試閱

译者序