新書推薦: 《

你的认知正在阻碍你

》 售價:NT$

296.0

《

我们身边的小鸟朋友:手绘观鸟笔记

》 售價:NT$

356.0

《

拯救免疫失衡

》 售價:NT$

254.0

《

收尸人

》 售價:NT$

332.0

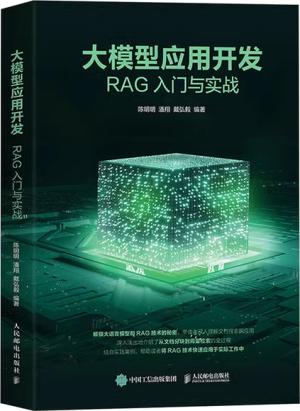

《

大模型应用开发:RAG入门与实战

》 售價:NT$

407.0

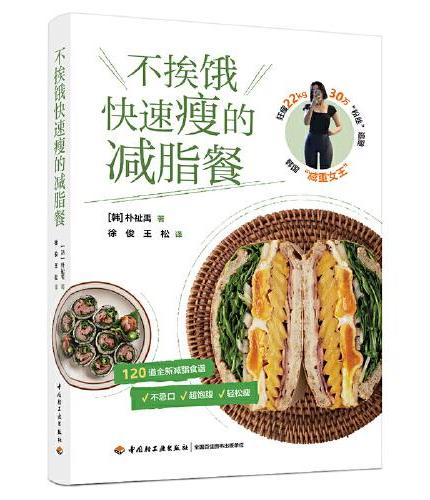

《

不挨饿快速瘦的减脂餐

》 售價:NT$

305.0

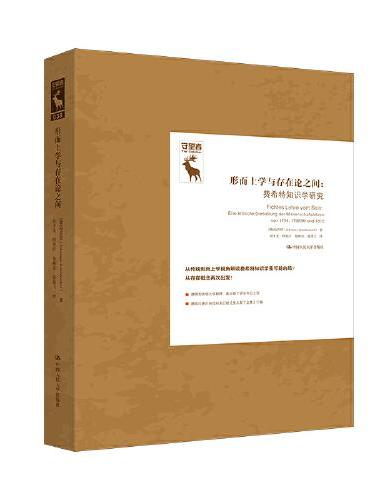

《

形而上学与存在论之间:费希特知识学研究(守望者)(德国古典哲学研究译丛)

》 售價:NT$

504.0

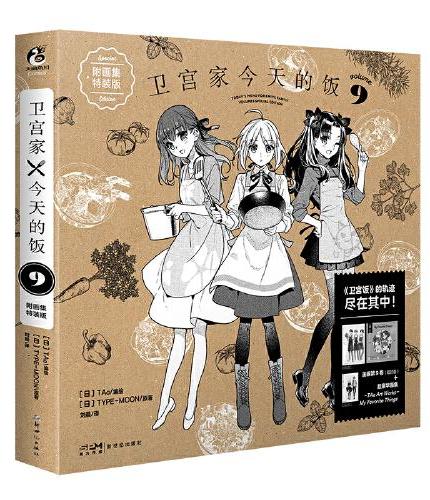

《

卫宫家今天的饭9 附画集特装版(含漫画1本+画集1本+卫宫士郎购物清单2张+特制相卡1张)

》 售價:NT$

602.0

編輯推薦:

◎本书由资深财务培训师鲍新中老师结合多年行业经验撰写而成。

內容簡介:

本书从资产负债表、现金流量表、利润表、股东权益(所有者权益)变动表四张报表的构成着手,教你迅速看出财务报表与企业经营的关系、所反映的企业经营现状。让你无论是投资企业还是经营企业,都能做到心中有数,心里有底。

關於作者:

鲍新中,北京联合大学管理学院教授,会计学科带头人,创新企业财务管理研究中心主任,博士,中国注册会计师协会会员,《国际会计前沿》杂志编委。

目錄

第一章 揭开财务报表的面纱

內容試閱

第一章 揭开财务报表的面纱