新書推薦:

《

地理计算与R语言

》

售價:NT$

551.0

《

沈括的知识世界:一种闻见主义的实践(中华学术译丛)

》

售價:NT$

398.0

《

大思维:哥伦比亚商学院六步创新思维模型

》

售價:NT$

332.0

《

宏观经济学(第三版)【2024诺贝尔经济学奖获奖者作品】

》

售價:NT$

709.0

《

UE5虚幻引擎必修课(视频教学版)

》

售價:NT$

505.0

《

真需求

》

售價:NT$

505.0

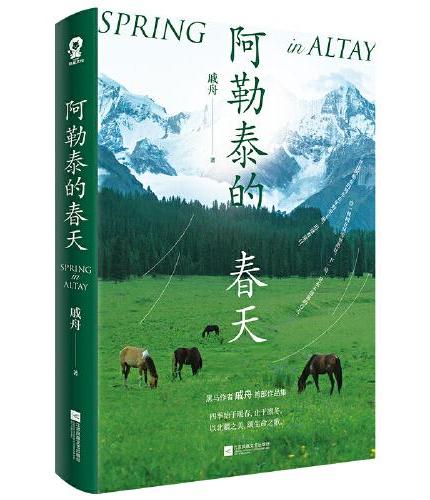

《

阿勒泰的春天

》

售價:NT$

230.0

《

如见你

》

售價:NT$

234.0

|

| 內容簡介: |

|

本书是金融经济学的基础导论,作者致力于帮助本科生和研究生水平的学生更好地理解金融经济学的原理以及实践应用。本书是近年来难得一见的金融经济学读本,特别是对要了解更多金融现象背后的理论与直觉的读者和实践者来说,内容相当清晰、丰富和精妙。全书强调经济学原理和将其原理真正应用到金融管理、投资管理、风险管理和衍生品定价领域。

|

| 目錄:

|

目录

译者序

前 言

第1章 引言 1

1.1 微观经济学理论:个体、经理人和市场1

1.2 金融经济学理论:个体、经理人和市场3

1.3 本书的路线图6

问题8

参考文献9

第一部分

确定性条件下完美资本市场中的融资

第2章 消费者金融决策12

2.1 消费投资问题12

2.2 初始财富是消费者决策的唯一约束19

2.3 市场利率的意义20

2.4 消费投资理论的实践意义21

要点21

问题22

第3章 通过投资生产性机会创造财富24

3.1 创业企业:生产和投资决策24

3.2 由经理人代表所有者进行投资决策29

3.3 例子:陈化的美酒30

3.4 投资和融资决策的结果31

要点34

问题35

参考文献35

第4章 投资者如何为企业估值36

4.1 基于企业回报投资者的能力进行估值36

4.2 什么是成长型股票,它们的回报是多少42

4.3 市场价值和不同的计划周期46

要点53

问题54

参考文献55

第5章 完美资本市场中企业融资决策 56

5.1 债务与权益56

5.2 资本结构和财务杠杆57

5.3 资本结构和税收60

5.4 资本成本61

5.5 完美资本市场中的资本结构:不相关定理62

要点70

问题71

参考文献73

第6章 企业投资决策74

6.1 投资决策和所有者财富最大化74

6.2 投资项目的分类76

6.3 项目的增量现金流77

6.4 将市场价值规则应用到独立项目78

6.5 确定性条件下完美资本市场中经常使用的评估准则78

6.6 实践中的投资准则83

要点84

问题84

参考文献85

第二部分

金融体系

第7章 金融体系、治理和组织88

7.1 金融体系的功能89

7.2 金融体系治理92

7.3 金融体系组织104

要点106

问题106

参考文献109

第8章 市场、中介和内部治理110

8.1 金融市场治理110

8.2 非市场治理:金融中介117

8.3 内部治理123

要点126

问题127

参考文献128

第三部分

积极应对风险

第9章 金融经济学的微观经济学基础130

9.1 规范性方法和描述性方法131

9.2 金融经济学隐含的假设140

要点142

问题142

参考文献144

第10章 或有要求权和或有策略145

10.1 状态世界145

10.2 或有要求权及其价值146

10.3 或有要求权市场中投资者效用最大化148

10.4 不完全市场的或有要求权149

10.5 重回ModiglianiMiller定理150

10.6 金融工具作为或有要求权151

10.7 或有策略152

要点154

问题155

参考文献156

第11章 风险和风险管理157

11.1 风险和不确定性158

11.2 决策标准159

11.3 风险转移方法161

11.4 概率分布的特征164

11.5 期望效用理论和ArrowPratt风险厌恶165

要点167

问题168

参考文献169

第12章 关于风险测度的选择170

12.1 利用风险测度170

12.2 风险测度173

12.3 一致性风险测度和随机排序178

12.4 风险价值和一致性风险测度180

要点183

问题184

参考文献185

第四部分

风险资产选择和定价

第13章 均值方差组合选择188

13.1 两个风险资产188

13.2 多个风险资产192

13.3 加入一个无风险资产196

13.4 马科维茨组合198

13.5 实践中的问题202

13.6 高级主题203

要点207

问题207

参考文献209

第14章 资本资产定价模型210

14.1 CAPM的假设210

14.2 推导资本市场211

14.3 CAPM的推导214

14.4 不存在无风险资产时的CAPM217

14.5 CAPM的含义217

14.6 另一种推导218

14.7 估计β风险220

14.8 CAPM在投资管理中的应用220

14.9 CAPM的检验221

要点228

问题228

附录14A Rubinstein对CAPM的证明229

参考文献230

第15章 套利定价模型和因子模型232

15.1 APT和CAPM232

15.2 一个特殊单因子模型下的APT233

15.3 多因子模型下的APT234

15.4 因子模型236

15.5 因子模型估计240

要点246

问题246

参考文献247

第16章 资产定价的一般原理249

16.1 一期有限状态经济体249

16.2 组合和市场完全性250

16.3 一价原则和线性定价253

16.4 套利和正的状态价格255

16.5 资产定价基本定理257

16.6 贴现因子模型260

16.7 股权风险溢价之谜263

要点265

问题265

参考文献267

第17章 公司证券定价268

17.1 追逐利润消除套利机会269

17.2 证券相对定价270

17.3 风险中性概率的计算271

17.4 利用风险中性概率为证券估值272

17.5 债务对权益273

17.6 应用:债券估值和市场风险275

要点277

问题278

参考文献279

第五部分

衍生品工具

第18章 衍生品套利定价:线性回报衍生品282

18.1 线性对非线性回报衍生品工具282

18.2 远期合约284

18.3 期货定价292

18.4 互换300

要点301

问题302

参考文献303

第19章 衍生品套利定价:非线性回报衍生品304

19.1 基本概念304

19.2 期权的简单应用306

19.3 看涨看跌期权平价307

19.4 估值的关键思想308

19.5 单期二叉树模型308

19.6 布莱克斯科尔斯公式311

19.7 二叉树模型320

19.8 美式期权324

19.9 任意回报和一般模型325

要点325

问题326

附录19A 布莱克斯科尔斯公式推导328

参考文献329

第六部分

资本市场不完美和套利限制

第20章 资本市场不完美和金融决策标准332

20.1 资本市场不完美类型332

20.2 资本市场不完美的一些效应336

20.3 金融决策制定的一体化方法339

20.4 金融决策的选择标准339

20.5 激励管理者达到所有者的目标:代理理论347

要点348

问题349

参考文献350

第21章 套利障碍351

21.1 证券市场和流动性351

21.2 套利限制353

21.3 市场分割354

21.4 信息不对称和信贷市场均衡356

21.5 市场失灵361

21.6 金融体系外部性361

要点362

问题363

参考文献364

第七部分

不完美资本市场中资本结构决策

第22章 当资本结构相关时366

22.1 公司税对杠杆的影响366

22.2 资本结构和财务困境368

22.3 财务困境和资本结构370

22.4 异质期望374

22.5 代理效应375

22.6 股利支付理论376

22.7 是否存在最优资本结构377

22.8 动态模型377

要点378

问题378

参考文献380

第23章 实践中的融资决策381

23.1 估计不同资金来源的成本381

23.2 债务发行择时383

23.3 债权人、投资者和资本结构选择385

23.4 技术破产的意义386

23.5 限制性条款和代理成本387

23.6 股利政策387

23.7 企业普通股回购389

23.8 配股优先购买权391

23.9 或有计划和资本结构选择394

要点394

问题396

参考文献397

第24章 金融缔约和交易条款398

24.1 交易成本398

24.2 信息状况400

24.3 道德风险404

24.4 完备合约407

24.5 不完备合约:介绍408

24.6 不完备合约:未来的评述412

24.7 多个债务要求权的发行414

24.8 证券化415

要点417

问题418

参考文献420

第八部分

将风险纳入资本预算决策

第25章 风险环境下资本预算计划422

25.1 市值标准423

25.2 最优资本支出计划比较新的和现有的收益风险来得到427

25.3 要求的回报率:企业、部门和项目429

25.4 风险环境中折旧税盾431

25.5 单期VS多期投资模型432

要点438

问题439

参考文献440

第26章 资本预算中的项目风险评估441

26.1 风险调整贴现率441

26.2 确定性等价方法及其在实践中的应用442

26.3 测度项目独立的风险443

26.4 测度项目的市场风险449

26.5 或有资本支出计划453

26.6 实物期权估值457

要点460

问题461

参考文献462

|

| 內容試閱:

|

在引言部分,简述完本书的方法概要后,我们将内容分成八个部分。第一部分陈述新古典金融经济学的传统发现,考察确定性世界下完美资本市场中的金融。第二部分简述现实世界中金融经济学的设置,描述现代金融体系的基本要素,并提供统一的理论来说明要素如何发挥作用并与其他要素以及经济体的其他部分关联在一起发挥作用。现代金融经济学在很大程度上是在研究风险管理。第三部分考察度量和应对风险的工具。第四部分主要关注组合理论及其最近的发展,考察了风险资产选择和定价,特别是针对公司证券这个资产。第五部分主要关注衍生品工具的本质特点和定价。现代金融经济学研究的发展已经大大超越了其初始的新古典视角,认识到这一进展,继续关注风险管理。第六部分考察了资本市场不完美以及套利限制的效应。第七部分考虑资本市场不完美情况下的资本结构决策。最后一部分,即第八部分考察了在有风险条件下制定资本预算决策的任务。有关金融体制方面的背景信息以及一系列技术问题在16个网页附录中给出。网页附录A-P只能在中找到,在本书中被称为网页附录。

为了提供额外的细节,现在考虑这八个部分中每一部分内容。在第一部分新古典金融经济学的陈述中,考察了消费者金融决策理论,财富是如何通过投资于生产性机会产生的,投资者如何为企业估值,完美资本市场中企业融资决策的本质和重要性,以及在同样的新古典环境中企业投资决策的本质和重要性。这一部分尤其要强调新古典金融分析的贡献,除了其本身贡献的智慧之外,它还为更加复杂的不完美市场中的金融决策制定了一套指导方针。尽管有时在探讨金融经济学时,似乎一方面是和现实分离的理论世界,另一方面是一个研究实际金融的现实世界,但实际上,这两个方面共同构成了一个互补的整体。我们认为,新古典分析所提供的线路图无论是过去还是未来必将继续引导更深入的研究和更广泛的实践应用。

第二部分在探讨现代金融体系中机构的本质时,引入了金融治理这一概念。我们提出金融体系的组织理论,该理论讨论三种主要类型的金融治理——金融市场、金融中介和企业内部融资决策的治理,这些是监督财务安排的互补方式。在新古典经济学领域之外更加复杂的世界中,需要这三种管理机制来审查、执行并监管金融体系的活动。事实上,认识到这些机制如何相互补充对于突破新古典经济学的发现,在更广泛的程度上理解实践中如何应用财务决策,及认识其对企业和投资者的意义而言都是非常重要的。

……

|

|